图 | 会议现场

汽车行业供应链上的企业们正在“腹背受敌”。

全球经济下行,汽车市场步入存量市场,竞争环境更为激烈,整车利润下跌带来的影响蔓延至产业链上游。传统供应链增长乏力、技术与商业创新使得汽车零部件价值发生转移、原本供应链之间的线性关系也发生变化……如何如何应对新的市场环境与竞争环境、提升抗风险能力,是零部件供应商共同面临的生存难题。

9月16日,由南京市人民政府、中国电动汽车百人会联合主办的第二届全球新能源汽车供应链创新大会在南京正式开幕,中国电动汽车百人会副理事长兼秘书长张永伟在高层论坛上发布了研究报告《中国新能源汽车供应链白皮书2020》。

图 | 张永伟 中国电动汽车百人会副理事长兼秘书长

“在目前国内大循环为主、国际国内‘双循环’的新发展格局下,汽车的供应链问题已经成为事关汽车产业发展的至关重要的命题。再加上汽车正处在‘新四化’转型的关键阶段,更要关注供应链发展态势与未来趋势。”张永伟表示。因此,百人会联合罗兰贝格共同进行了这项研究。

本次发布的《中国新能源汽车供应链白皮书2020》,梳理了在新的行业背景之下,新能源汽车供应链的产业变革驱动力与竞合趋势、以及在“国内大循环为主、国内国际双循环”新发展格局给汽车供应链带来的挑战及机遇;并基于此,给中国新能源汽车供应链提出了应对疫情与国际形势变化、强链补链的战略建议。

新形势促汽车供应链变革

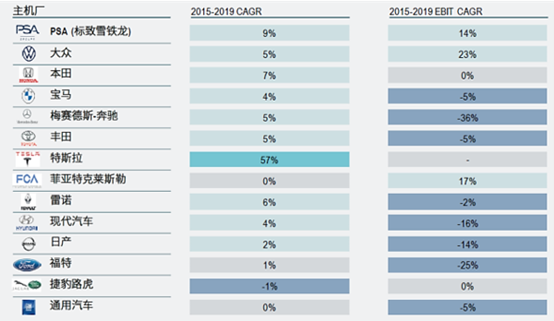

2017年以后,随着全球各主要轻型车市场进入缓慢增长的“新常态”,市场红利逐步消失,存量竞争愈发白热化。过去野蛮增长下的高利润空间也被逐渐压缩,传统供应链增长处在相对乏力的状态,无论整车厂还是零部件供应商,即便在营收增长的情况下,盈利能力在持续下滑。大多都出现了利润下降甚至亏损的情况,严重者息税前利润(EBIT)年降幅超过10%。

图1 | 2015-2019部分主机厂营收情况变化(来源:车百智库、罗兰贝格)

整车利润下跌的影响沿着产业链蔓延,波及到上游一二级供应商。过去5年里,汽车供应商整体息税前利润还稳定在7.1%-7.3%区间内,但2019年下跌到6.3%,降幅超过10%。这表明整车层面的利润下滑压力已传导到产业链,价值链核心价值或将出现转移,竞争格局开始重塑,面向未来的技术与商业模式的调整势在必行。

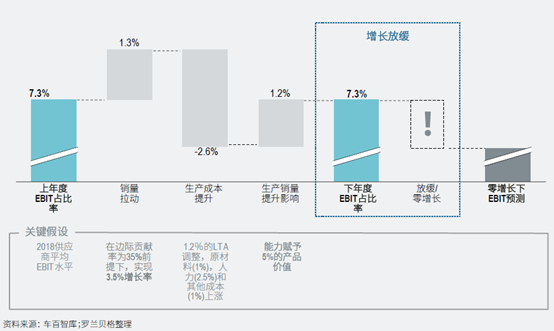

整车及零部件产销规模的增速放缓甚至零增长或成为新的共性局面。长期来看,供应商每年利润增长的核心要素“规模效应”将被愈发弱化,难以通过规模提升换来成本大量节降。而与此同时,主机厂降价与原材料涨价压力仍然存在,导致利润不可避免地进入下行通道,盈利压力与日俱增。

未来,汽车产业链供应商需要从新的增长空间、新的商业模式与新的竞争优势三大维度出发,重构自身软硬实力,挖掘新的增长机遇与动能,探寻“后规模效应”时代的生存法则。

图2 | 汽车供应商未来EBIT走势分析

技术与商业创兴重构零部件价值

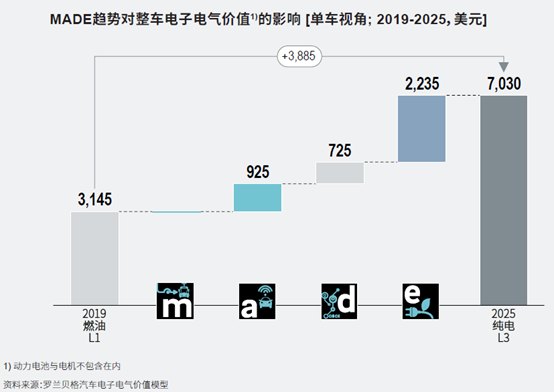

电动化、智能化、网联化为汽车供应链带来了新的动能。当传统供应链增长乏力时,新的技术与产品出现将在零部件全生命周期内带来产生更多价值提升机会。而且,汽车产业的变化让电动化、智能化、网联化三条链实现了同步化的状态,已经成为汽车供应链的主流,也是价值创造的主要环节。

整体来看,未来电动化与智能网联供应链将随着各自技术发展贡献更多的价值。从短期来看,3-5年内,自动驾驶水平还处在L3级及以下时,供应链主要价值增长来自于电动化部件,对整车的贡献价值将超过50%(还不包括动力电池)。

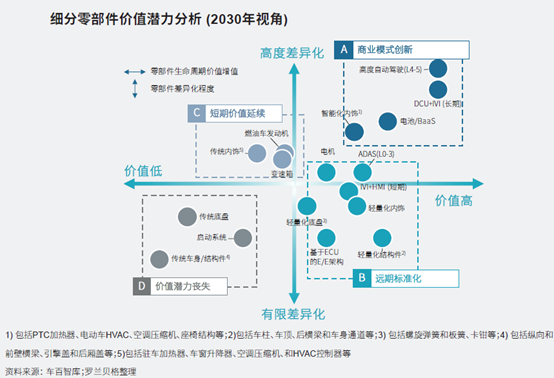

图3 | 新四化对整车电子电气价值的变化

而长远来说,随着L4级与无人驾驶的出现,智能化零部件增多,更高性能的计算平台与激光雷达的搭载,也将催生新的商业模式,车辆价值增量将向智能化、网联化转移。高级别自动驾驶、基于车电分离模式的BaaS(电池即服务)等差异化程度高、能够在全生命周期持续创造价值的零部件,在未来将具有更大的增值空间。

图4 | 未来零部件价值潜力分析

新能源汽车供应链的竞合变化

相比于传统汽车,在新四化趋势影响下,汽车价值链进一步细化和延长,涉及环节增多,带来更多技术与商业模式创新发展机遇,竞争格局发生变革。

新的商业模式、新的进入者都将是供应链上的各个环节发生角色的变化与调整。这种角色的变化会使得价值链竞争边界逐渐模糊,改变原本供应链上各个环节之间的线性关系,重塑行业格局。如果不能及时看到行业变化并随之转型,终将被淘汰出局。

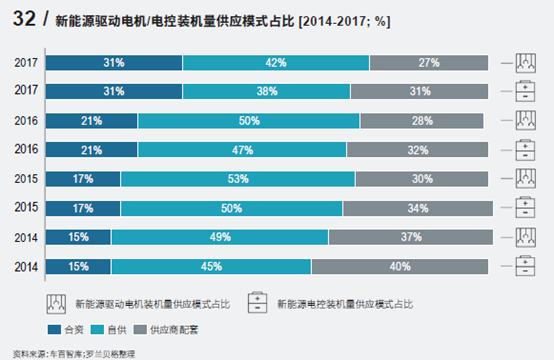

而为了加强对新技术、新产品的掌控,保证零部件供应的安全,越来越多的主机厂在关键部件上开始采用自主研发或者合作共研的方式,减少投资需求并提升研发能力。根据报告统计的数据,自2014年开始,新能源驱动电机、电控中,自研自供一直占有不小的比例。而从变化趋势来看,供应商配套的占比在稳步下降,自研自供比例虽然也略有下降,但是也转到了合资这一块。

图5 | 新能源汽车电机、电控各类供应模式占比

供应链变革的三个挑战

从国内来看,当前面对新的技术趋势带来的变革,汽车供应链还面临着三大挑战。

1 核心“卡脖子”产品与技术

在电子电气架构与软件算法、中央计算芯片、功率半导体等核心“卡脖子”的价值环节,国内主机厂与供应商由于积累薄弱,目前仍处在跟随理解阶段,难以实现领先。

汽车半导体在中国不具备大型企业,2019年全球20大汽车半导体企业中中国只有1家。虽然现在本土的供应不成问题,因为有大量的合资公司、跨国公司已经在中国实现了本土化的生产,但是本土自主的这些企业并没有进入到世界前沿领域。每年3000万辆的汽车市场,汽车半导体产值占全球的不到5%,部分关键零部件进口度超过80%—90%,这是短期之内没有解决或者说还没有找到解决办法的第一个挑战。

2 供应链集中度高,第二/三梯队生存压力倍增

从细分领域Top10企业的装机量占比可以看出,在动力电池、BMS与驱动电机这三个核心产品上,已经形成了寡头格局。

动力电池电芯行业集中度最高,国内Top10企业装机量占比已经从2016年的77%左右上升到了今年上半年的94%。与之相对的,尾部玩家面临被淘汰的局面,其中电芯装机企业由2016年的148家下降至2020年上半年的63家。优势企业将有更多资源投入到技术和产品研发,进一步拉大与其他企业间的差距。

BMS与动力电池类似,也是处于稳步上升的趋势,今年上半年Top10企业的市场占有率是78%,有越来越多的主机厂出于安全和数据掌控考虑,选择自主研发BMS。唯有驱动电机这一产品,基本稳定保持在60%左右,未来这一行业也很可能将维持现状,不同模式的驱动电机企业继续竞争。

3 机会窗口并不持久

凭借着先发优势,我国新能源汽车在部分核心产品上有了一定的技术积累,并获得了市场规模优势,但是机会窗口却并不持久。受特斯拉国产化和合资车企发力影响,2020年上半年,国内新能源汽车市场中,日韩系电芯(以LG/松下为代表)占比达到17%,德美两国驱动电机占比达到30%。

中国新能源汽车供应链要继续强链补链

变革的来临比想象中更快,如果不抓紧解决当前供应链存在的问题,将错失变革给予的壮大我国汽车产业的机会,应该从战略规划、技术攻关、产业合作等角度出发,进行强链补链。

一是建议专门针对在新的发展格局下针对汽车变革对供应链、零部件提出的要求专门制定汽车零部件的发展战略,特别是要重视新的供应链发展战略,作为产业发展的重心。过去在推动整车发展上,有足够多的经验,当然也有足够多的教训,但是在推动供应链和零部件发展上,缺乏足够的经验和经验的积累。

二是要建立供应链的合作平台。新的进入者最大的顾虑就是得不到整车厂的认可,而整车厂目前面对变革一个巨大压力是不能迅速的构造能够支撑它未来发展的安全、稳定的供应链,所以供应链的合作和对接是双方都有强烈的意愿。

三是对关键“卡脖子”问题如何组织新的攻关机制。大家都觉得芯片很难做、材料很难做,也觉得这是一个长时间的事情,也认识到靠单一企业很难解决,怎么去把这些不同的科研力量、市场的主体能够有机地组织起来,选准方向,实现一个重大的技术攻关,在中国的各个产业发展史上,特别是在汽车产业发展的历程当中,我们还缺乏经验。

四是大家都认识到需要跨界合作,但是在中国联合的少、单打独斗的多、并购重组成功的案例少,也许是这个产业长期以来得不到快速成长的一个重要原因。但是如果不走联合,如果不走合作、不走重组,就不可能在这次链条重塑当中实现强国战略。

沪公网安备 31010402001884号

沪公网安备 31010402001884号