2020开年,车企、经销商一致的动作,是推出直播卖车、盲购等线上卖车举措,搭配送门上车、预约上门试驾等,积极应对新冠肺炎带来的门市萧条。而新能源汽车在增长九年之后,2019年销量第一次下降,短期压力叠加宏观环境的不利因素,2020年依旧挑战重重。我们分析了当前的新能源乘用车需求和供给,向新能源汽车企业建议谏言,期盼阅者有所收获。

本期行业评论员——邱锴俊,《电动汽车观察家》创始人,总编辑。新能源汽车界意见领袖,曾担任新能源汽车垂直媒体第一电动网主编、CEO,从2013年开始报道研究新能源汽车。拥有十余年的媒体内容生产运营经营经验,曾任职北京日报、《财经》杂志、财新传媒等知名媒体。

●需求侧分析:网约车见顶,总需求微增

虽然2019年中国新能源汽车整体销量降低4%,但乘用车市场还是保持增长。国内新能源乘用车累计销量为106万辆,比上年同期增长约5.1%。这其中的需求结构是怎样的呢?

(1)插电式混动车

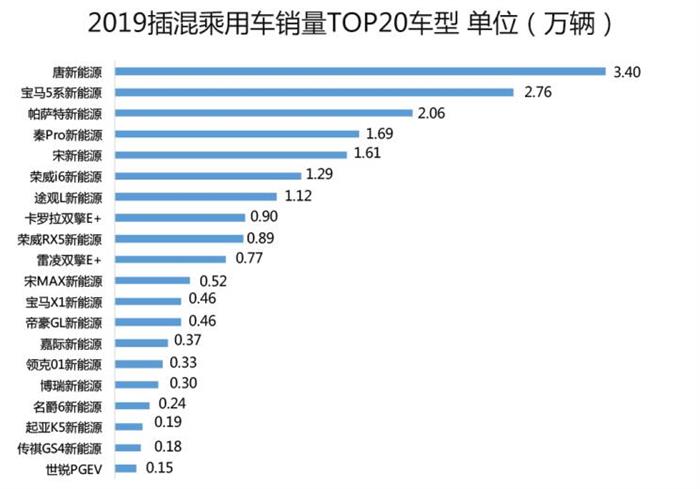

首先,我们把插电式混动车2019年的份额摘出来,约占新能源乘用车市场的19%。在纯电动为主导(占比81%)的市场大环境里,是哪些用户群体选择了插混车型?

我们可以从插电式混动车型的品牌结构来探寻一下。总计约20万辆的销量中,前三名车型唐DM(参数|询价)、宝马5系新能源、帕萨特新能源都是补贴后售价22万以上的车型,基本上可以判定以私人消费为主,毕竟营运车辆更注重成本。像比亚迪秦DM、荣威i6新能源就更受网约车司机的青睐。

『数据来源:泰博英思』

综合数据来看,基本可以把插电式混动车的需求分成两类:一类是限购、限行城市高端人群的私人消费需求,优势是不限行不限购;第二类是网约车运营,相对纯电动不受充电和续航限制。此外,非双限城市的高端私人消费也有一部分。

(2)纯电动营运车辆

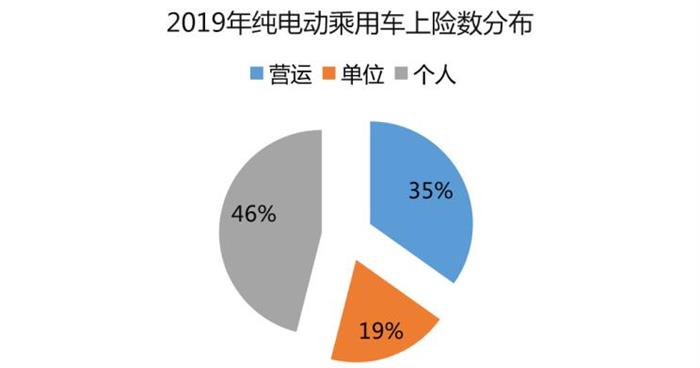

其次,我们来看纯电动乘用车市场,从上险数来拆分其需求。2019年,共有62.91万辆纯电动乘用车上交强险(和上牌数一致,更接近真实需求)。营运类车型、非营运的单位上险车辆和个人上险车辆分别为21.92万辆、12.04万辆和28.96万辆,个人购买比例不足5成。

『数据来源:上险数』

可以看到,纯电动乘用车有35%用于营运,包括出租、租赁、网约、公交等等。然后有19%是非营运的单位用车,这里面除了真实单位自用,预计也包含有大量营运车辆。纯电动和插电式混动的营运采购车辆,撑起了大半个新能源市场的销量,在2020年这样的采购需求还能保持吗?

我们的看法有些悲观。乘用车用于营运主要是出租车和网约车。出租车电动化无疑是趋势,还将继续展开。比如,北京2020年底要更新2万辆新能源出租车,三年内出租全面电动化。各城市的出租车电动化更具行政色彩,也往往有资金支持,因此推动力度会保持。

悲观的原因主要在于网约车。网约车在过去两三年为纯电动汽车贡献了巨大销量。但是,网约车经过近十年快速发展,已经迎来市场发展轨迹的拐点。多地出现网约车司机集体退车的现象。另外,主管部门和滴滴在2019年下半年推动融资性租赁转为经营性租赁,让网约车运营商必须承担车辆资产,使得车队继续扩张的阻力大增。

在运营层面,纯电动车受制于充电基础设施不足或者充电价格,运营成本实际上并不低于混动车型,而品质、残值问题仍然存在。利好的因素是,还有一些城市和服务类型(比如城际网约)上,网约车会有增量,存量网约车在更新时也会受到政策引导,还有车企做网约车运营,也将创造一些新的网约车需求。但总体而言,2020年网约车电动汽车市场,只能持谨慎态度。

(3)纯电动私人消费

再看个人消费,2019年私人购买电动汽车的占比有46%,相对往年不低了,但是还要考虑很多个人的纯电动乘用车实际也是跑网约车的。这一比例在北京等限购城市比较低,但在其他市场,私家车跑网约的比例非常高(根据我们调研的三个城市,接近80%,包括家用和网约两用)。综合考虑,以一半计算,实际全年的真实个人纯电动消费,也就是15万辆左右。其中,北京私人消费者要占到5.5万辆左右。

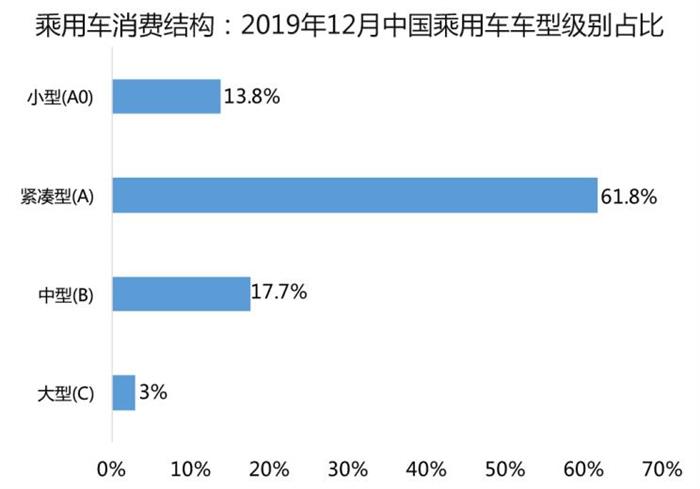

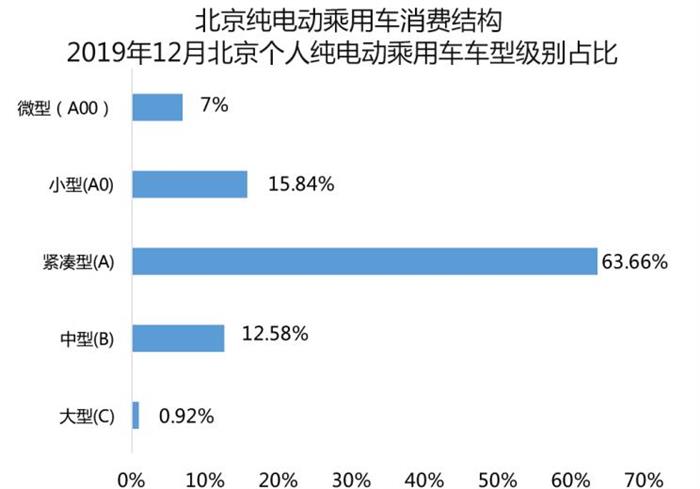

营运车辆的特点,全国基本一致,只是在低端市场,车型更偏经济一些,但至少也是小型乘用车。个人购买的纯电动乘用车什么特点呢?只论私人消费市场,对比燃油车市场,再将北京和非限购城市对比,可以看到有意思的现象。

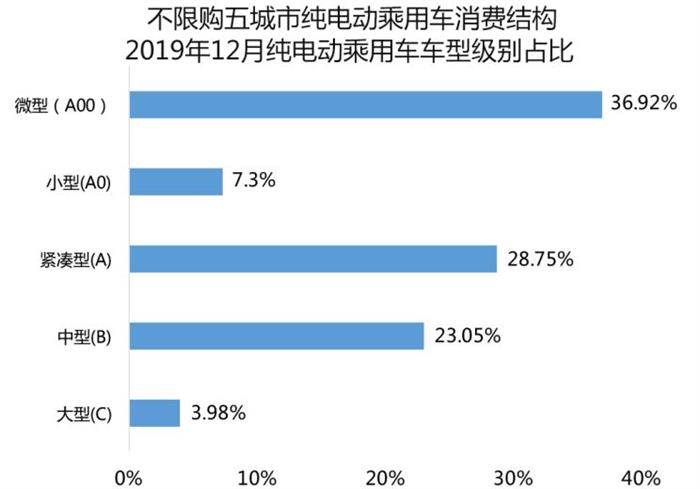

『数据来源:上险数 注:不限购五个城市是温州、西安、成都、东莞和郑州,这五个城市不仅销量比较靠前,而且不限购,当地也没有强势车企。不限购五城市紧凑型车和小型车数量减半(扣除预计的网约车)计算。』

对比三张图可以看到,在小型车及以上消费市场,全国乘用车(包括燃油)、北京纯电、不限购五城市纯电,消费结构基本是一样的。

以特斯拉、蔚来为代表的高端纯电动乘用车,在全国各地,包括五线城市,都是有真实、可持续需求的,只是比例很小。这类的消费者求新求异,讲究身份感,产品门槛很高,实际抢的是原来BBA的燃油车需求。

紧凑型纯电动车,在北京占比很高,在非限购城市占比不如微型纯电动车。北京市场由于限购,无论穷富都得选择电动汽车,因此消费层级基本和全国燃油车以紧凑型车为主体一致。但在非限购城市,紧凑型车范畴内,消费者可以选择电动或者油车,后者的优势显而易见,小型车的情况也类似。

唯一有些特殊的是纯电动微型车,在全国微型乘用车市场份额微乎其微的情况下,北京纯电动微型车的市场份额虽然在下行,但还有7%,不限购五城市则达到36.92%。我们不禁要问,微型纯电动车未来有没有市场?

回望过去,早期做纯电动汽车的厂家,北汽新能源、江淮、奇瑞,很多从小车做起,分时租赁风行一时,很多消费者用来占号,多重因素叠加,微型车占据纯电动市场大部分销量。后来,供应种类大增,北京市场的微型车比例大幅下降,到现在的7%。我们认为,北京市场对纯电动微型车的需求不会再继续下降。目前北京市场的纯电动微型车,以长城欧拉、奇瑞小蚂蚁为主,走的是精品小车路线,更精准对应城市短途代步需求,比此前的分时租赁需求、占号需求更为真实而且可持续。

其他不限购城市,也就是全国广大地区的微型车市场,主销产品也是长城欧拉、奇瑞小蚂蚁、宝骏E100/E200。这些车型绝大部分在上险数上显示为个人、非营业,而且也不符合绝大部分地区和平台的网约车上线要求,因此可以判定为较为真实和可持续的私人消费。

纯电动微型车在北京和非限购城市给我们的启示是,在扩大汽车社会的路径上,也许不应该依赖燃油车的经验。传统燃油的全功能车型树立的高购车门槛,在电动化时代会大幅降低。中国人的出行机动化,完全可以走电动化的路径,而且以更低的购车成本和使用成本来实现。

在2019年下半年,纯电动乘用车连续6个月销量同比全部下降,不过,观测其中的私人消费部分,其实比较稳定。因为电动汽车的接受度在提升,充电基础设施逐渐完善,性价比虽然比燃油车还有距离,但总体在提升。补贴退坡影响的,主要是套补和试图以自产自销模式赚补贴钱的营运车辆。

但是,总体汽车消费在减缓,电动汽车消费很难在宏观环境中独善其身,只是在政策和趋势上,有利于电动化,即便万绿丛中一点红,也只能期待微增长。总体而言,我们可以把各项需求的体量和趋势如下,因此,总体需求上,2020年能比2019年保持一定的增长。

| 2020年新能源乘用车各项需求的体量和趋势 | ||

| 项目 | 占比 | 趋势 |

| 营运车辆(纯电和插混) | 58% | 保持或微增 |

| 私人消费(插混) | 10% | 增长 |

| 单位购车 | 16% | 微增 |

| 私人消费 | 16% | 微增 |

| 制表:汽车之家 行业频道 | ||

●供给侧分析:合资车企加码,供给扩大

和需求相比,2020年的新能源汽车供给,会增加很多。首先要考虑新能源汽车积分对于合资企业的影响。2019年,中国生产乘用车2136万辆,忽略产量小于3万辆豁免新能源汽车积分要求的偏差,并且假设2020年中国还能生产2136万辆乘用车,根据双积分管理政策,2020年需要的新能源汽车积分是256.32万分。按5分一辆纯电动乘用车、2分一辆插电式混动乘用车,纯电动和插电式混动按80%:20%的比例计算计算,需要58.32万辆乘用车。

2019年,中国生产新能源乘用车109.1万辆,看起来58.32万辆需求可以轻松满足,不会新增多少供给,实际不是。此前的新能源乘用车,基本由中国品牌生产销售。2019年中国品牌新能源乘用车市场份额约占88%,合资和外资约占12%,总量为12.66万辆。但是中国乘用车市场,中国品牌市场份额只有39.2%。

假设2020年,合资、外资品牌乘用车仍然保持2019年产量,需要155.84万分,同样按上述结构测算,需要35.42万辆新能源汽车,也就是要比2019年新增22.76万辆。当然,有的合资、外资车企也会选择采购新能源汽车积分的方式来满足政府要求。但与其给竞争对手送钱,还不如自己亏着卖,起码还能捞个好名声。因此,合资企业的新能源乘用车,无疑会大量增加供给。

今年中国新能源汽车市场供应方新增一个大玩家,那就是特斯拉。根据环评信息等估计,2020年特斯拉上海工厂产量预计在10万辆。此外,还有不少新造车势力在2020年计划达产或者产量爬升,部分此前在新能源汽车上并未发力的传统中国品牌,也将新增不少产能。

产能当然不意味着实际供给,但初略计算,实际新增新能源汽车供给也会40万辆左右。相对于微增长的需求,我们认为2020年新能源乘用车供大于求的局面会更加严重。

●建议车企:比照真实需求,发挥强项

供过于求严重程度加大的情况下,新能源乘用车竞争压力无疑更大,特别是价格压力。价格压力又将倒逼降低成本,对于规模小的企业来说,更加困难。基于此,我们给车企的建议有以下几条。

(1)避免供需错配

本来真实需求就增长有限,如果还瞄得不准,自然是雪上加霜,因此要避免供需错配。此前的新能源车型,大多对标补贴政策技术指标,一年一调,充分多吃补贴。但是,如此设计出来的车型未必是市场需要的。比如,长里程高比能量车型很多。但是,高端私人消费需求毕竟还是很小的,而且是多数车企的品牌、服务所无法支撑的。

紧凑型车长续航里程车型也很多,但是紧凑型车的需求除了北京这样的限购城市,多数是作为营运车辆。营运类车辆第一需求确实是续航里程充足,但同样重视充电速度、运营寿命,还有营销上的配套服务,包括金融、充电、维保等。

(2)扬长避短

网约车、出租车、高端出行、短途代步几项需求,是真实而可持续的,对应的车型也不一样。不同的企业,有不同的能力禀赋,能做好的产品也不多。对此,工商联汽车商会会长、新能源汽车分会会长李金勇给出过很好的建议。

“适合做‘蔚来’的就做‘蔚来’;适合做网约车的就做网约车;适合做微型小车,也就是大众国民级车的,你就做这个车。”而且,“应该把你的长板做极致。” 他认为,对于传统中国品牌,适合做网约车和国民车,比如奇瑞、江淮、北汽、长城。“有传统造车基因的企业,配套体系完善,质量应该没问题,把成本控制好,做出一个爆款国民车,你就做成了。” 新造车势力当中,有的带着互联网和自动驾驶的基因,可以往高端走;有的是新造车势力其实是老势力造车,就很难往上做。“如果你上不去,那你就下来,下到国民车里边去。”

(3)做长期主义者

不过,以上建议,对于有长期规划的新能源车企,实属多余。它们应当早就做好了准备,还需为2020做重大调整的车企,已经输在起跑线上了。

2019年下半年的销量,可以说是无补贴时代预演,预演结果是,新能源汽车市场接受度不足,但电动化趋势不必怀疑,因为像欧洲、美国、日本,同样也在大张旗鼓推进。

2020年车企的主要任务是,首先降本增效,加速实现电动汽车和燃油车的购买平价;其次,根据自身优势,重新靶向新能源汽车市场化目标,并且打造电动汽车的营销方法;再次,电动汽车可能会一直比燃油车贵一点,因此必须增加新体验,创造不同于燃油车的电动汽车新价值。

沪公网安备 31010402001884号

沪公网安备 31010402001884号