疫情持续的时间越长,全球汽车供应链受损越严重,如果疫情拖到3月底甚至第二季度才能控制,仅仅对国内的加权影响就将超过5%。

一只南美洲亚马逊河流域热带雨林中的蝴蝶,偶尔扇动几下翅膀,可以在两周后引发美国德克萨斯州的一场龙卷风。

那么一只蝙蝠释放出的病毒引发的传染疫情,又可以影响全球汽车产业链几分?答案有些许残酷。

中国在汽车产业链中扮演着重要角色。当斯巴鲁公司首席财务官冈田俊明说出“说实话,没有中国就不可能生产汽车”时,几乎就可以预料到,这场疫情传导到全球汽车产业链可以产生多么高频的共振。

2019年,由于中国的经济增长放缓、以及新能源汽车补贴退坡,汽车销量已经连续两年下滑,并且预计这种情况将会持续下去,出现前所未有的第三年停滞。中国对2020年的经济增长预期已比最初预期的6%降低了一个百分点。

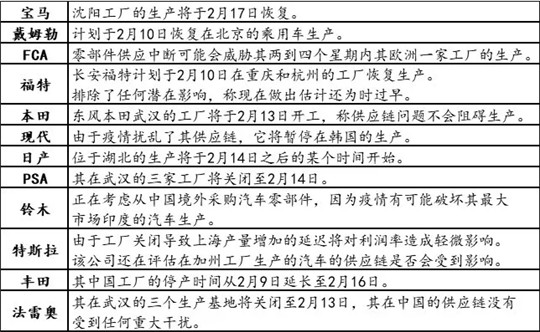

如今新型冠状病毒肺炎还在继续,但对全球的供需和汽车产业的影响才刚刚开始显现。最近几天,头条新闻不断涌现汽车产业延期生产的消息,从遥远的新西兰到临近的韩国的供应链都感受到了国内停滞的影响。

由于肺炎疫情影响、开工延迟,国内外很多汽车零部件企业面临断货风险,并引发了全球多个汽车企业展开对中国零部件供应能力的重新评估。不过多家企业也表示此次疫情的严重性非常难预测,现在也无法预测出能给自身带来多大的影响。

但毫无疑问,就目前情况而言这次疫情会对工厂、供应链和中国国内的汽车销售造成巨大负面影响。并且中国在全球市场上的绝对分量及其对贸易的重要性,这次疫情对全球汽车产业也带来了巨大风险。

焦急中的汽车产业链

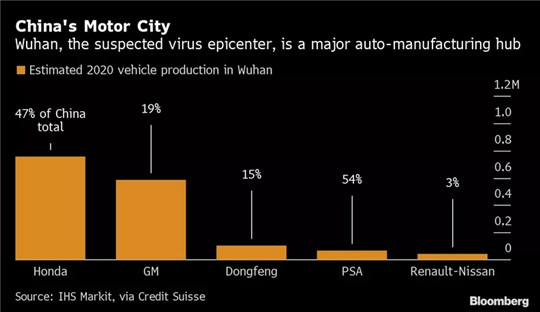

据资料显示,湖北省在2019年汽车生产量占全国的8.8%,位列全国第四。相关数据显示,截至2018年底,湖北省汽车制造业规模以上企业达1,482家,是中国11个重要的汽车产业链基地之一。

在疫情最为严重的武汉就聚集了近2万家企业,营收总和达到万亿级。其中包括7家整车企业,12个汽车总装工厂,500多家零部件企业,54家“世界500强”。这里可以生产37种汽车车型,拥有14家省级以上汽车研发机构,每年汽车产量过百万。

比如本田在武汉的三个工厂生产的CR-V和思域等车型,合计年产能为60万辆,几乎是本田在中国总产能的一半。上汽通用在武汉的工厂为中国市场生产四种车型,占通用汽车中国总产量的19%,但是自1月24日假期以来一直处于闲置状态。

此外,中国制造的零部件用于在全球其他工厂组装的数百万辆汽车,湖北省也是汽车零部件生产和运输的重要中心,大量产业链配套供应商都扎根于此。据了解,湖北省还聚集了博世、德尔福、法雷奥、弗吉亚、伟世通、安波福等近500多家零部件企业,以及大批国际主流零部件企业的生产基地。

2019年博世亚太地区的销售额达到225亿欧元,其中100多亿欧元来自中国市场。博世CEO Volkmar Denner表示:“新型冠状病毒疫情可能影响严重依赖中国的全球汽车供应链。我们需要等待事态的发展,如果这种情况继续下去,将可能影响全球供应。”

中国也是伟巴斯特在全球最大的单一市场,份额占其全球三分之一。而武汉工厂恰恰又是伟巴斯特全球最大工厂,主要生产汽车天窗、电加热器及充电解决方案产品,至于最终会造成多大损失定会体现在该公司新一年的财务报表上。

此前现代汽车在韩国的大部分工厂已于7日暂停生产,起亚汽车也从10日起停工,因中国供应商生产的零部件暂停供应,其中韩国进口的汽车线束中有87%是中国制造。因此,韩国车企何时重启生产取决于中国的汽车线束工厂的复工时间及供应计划。

尽管诸多车企一直在努力评估肺炎疫情将如何影响其生产和销售,但有一点很明确,如果情况继续下去,他们将面临重大影响。FCA警告称,如果中国零部件供应商无法恢复生产,其欧洲工厂可能会在两到四周内关闭。

而2019年汽车生产量位列前三的广东省、吉林省和上海市都规定复工时间不得早于2月10日。国外分析机构认为,零部件供应商已在1月底的春节长假前建立了库存和运输中的零部件缓冲,但如果这周工厂无法恢复生产,或者往返中国的物流仍然有限,这些库存将开始告罄。

危机持续的时间越长,全球汽车供应链受损越严重。虽然中国的零部件供应商看上去是门槛较低的行业,但依然会影响到严重依赖在中国投入的企业。因为生产一个低价值但至关重要的配件受到阻碍,就可以使得高价值的下游生产停止。

与此同时,韩国、日本、印度等国家的部分汽车企业正制定暂时停产、寻找替代供应商等决策,以应对中国疫情对供应链带来的影响。其中丰田正在考虑在其他地区生产通常在中国制造的零部件的可能性,以最小化中国工厂停产对其全球生产网络的影响。

有咨询公司表示,汽车制造商比过去更有可能需要拥有关键零部件的备用来源。2011年的海啸重创了日本主要的汽车零部件制造商,但它们立即采取了措施,以降低装配线关闭的风险。此前,密歇根州一家供应商工厂的火灾威胁到福特汽车高利润皮卡的生产时,福特迅速将生产工具转移到加拿大安大略省的一家工厂。

但是,并非所有产自中国湖北省的零部件都能轻易替换或转移。在此次疫情的非常时期,交通通行既要保证有效运输,又要降低疫情扩散风险。所以在零配件、整车生产物资的物流链方面,交付时间衔接上会存在较大的挑战,复业复工后全国物流链的恢复仍需要一定的时间。

环环相扣的汽车消费

在这种情形下,汽车行业开始思考对于汽车销量而言,此次疫情的影响会有多大。受春节假期延长及部分城市延期复工等因素影响,国内众多车企已经采取了“线下转线上”的营销策略。虽然往常春节后是汽车销售淡季,但是部分品牌经销商在春节期间仍然可以收到订单。

南昌某一汽-大众经销商负责人表示,“去年正月初一就有客户来订车,初三就放鞭炮提车回家。但是你看今年这种情况,都没有人上门。”“而且春节后很多车主都会来售后做全车检查和维修,今年春节车都不怎么用,售后产值这块肯定要大减的。”

不能如期开工,经销商在开支方面将要经受巨大的压力。经销商成本最大的一块是新车库存占压资金,库存融资利息比较高,一般是6%-7%的年化,其次是人员成本和租金成本。越是比较大的经销商集团,越有现金流的问题。有经销商表示,如果一个店一个月不卖车,规模小的需要七八十万的费用支出。

况且现在只有极少数品牌的经销商能够靠新车销售盈利,大多数经销商靠售前盈利的重要一项是厂家给予的返利。此外复业复工后员工返岗率、返岗时间等不确定因素影响,职能效率均有所下降。

上述人士也表示,“这些都是环环相扣的,以往是春节前是新车销售的一个小高潮,有一部分车主是新手司机,节后则是保险理赔、售后维修的一个小爆发期。”“但是根据实际情况,我们也制定了相应的措施,就是主推汽车杀菌这种养护项目,等疫情结束后看看有没有对公司的财务状况起到帮助。”

就中国汽车消费而言,经过28年的连续增长,国内汽车千人保有量已经达到如今的150辆以上,首购比率持续下降。很多人拿2003年的非典疫情结束后汽车消费做参考,但是与2003年相比,当前的汽车市场环境也已经发生了很大的变化,所以有分析认为本次疫情后,今年车市的增长程度将远不及2003年。

乘联会秘书长崔东树表示,肺炎疫情的冲击对2019年本就下滑的车市来说可谓雪上加霜,此前做出的2020年车市总体增速1%的判断有一定压力。而且通过数据对比,2018年厂家库存降低15万辆,2019年降低22万辆,本来是2020年2月补充厂家和经销商库存的,但目前看应该很难。尤其是部分日系车企的库存偏低,短期难以按计划恢复生产,这次应该也是较大的损失。

在过去十年的大部分时间里,中国的汽车销量一直在蓬勃发展,但消费者需求已经开始逐渐减弱。去年,全行业销量连续第二年下降,分析人士警告说,如果疫情变得更加严重,可能会进一步伤害汽车行业。

《汽车公社》总编辑卫金桥表示,由于全球经济增速放缓,加上中美贸易、韩日经济冲突以及英国脱欧等多种不确定因素压在汽车制造商和供应商头顶,过去的2019对于汽车全球产业并不是“友好”的一年,而2020年,受新型冠状病毒的影响,加上上述不利因素依然存在,或许前景更加悲观。尽管最终造成的经济损失仍缺乏具体的估计,但整个事件对汽车行业带来的损失将远远超过2003年非典疫情。

如果疫情在2月份控制住,3月份除湖北之外结束传播风险,如此对汽车行业的加权影响在3%左右,那么一季度车市跌幅在20%~25%左右,全年预计下滑6%~7%;如果疫情拖到3月底甚至第二季度才能控制,加权影响将超过5%,那么一季度车市将跌去30%~40%,预计全年跌幅9%~10%左右。

那么,面对如此严峻形势,首先,希望车企出台给疫情严重的地区经销商和疫区供应链大幅度降低库存负担,包括金融政策、商务政策和担保业务等扶持政策。

其次,根据疫情的进展情况,车企需要合理安排上半年的排产计划,尤其是针对2020年的全年销售情况,要结合疫情的进展来展开。除此之外,车企要针对市场可能发生的变化,做好准备。

沪公网安备 31010402001884号

沪公网安备 31010402001884号